この記事では、XMの税金の計算方法についてまとめています。

FXで利益が出ると確定申告をしないといけないのですが、一体いくら税金を払わないといけないのか心配ですよね?

具体例も合わせてご紹介していますので参考にしてください。

- XMの確定申告をするタイミング

- XMや海外FXの税金の仕組み

- XMの税金の計算方法(具体例あり)

では、XMの税金の計算方法や具体例について詳しくみていきましょう。

XMなど海外FX業者で得た利益は『総合課税の雑所得』という扱いになります。

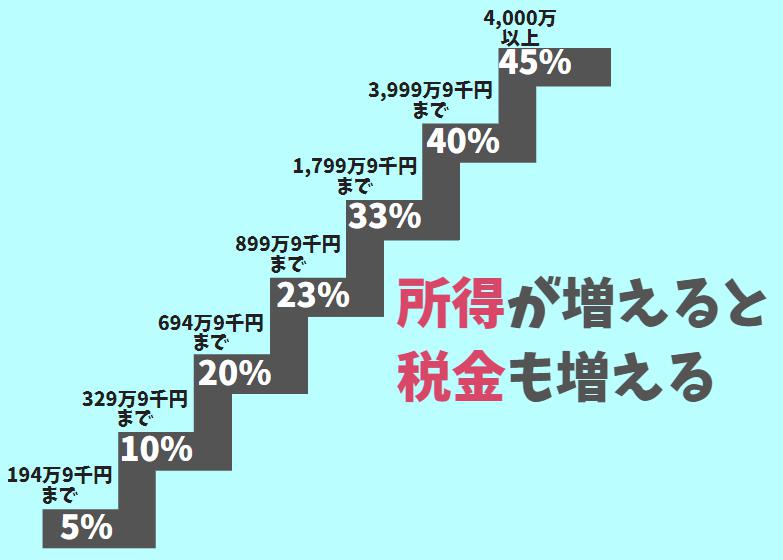

総合課税は累進課税のため、所得と共に税金も増える仕組みとなっており、利益を出せば出すほど税金が高くなってしまいます。

また、総合課税は下記の8種類から構成されています。

- 事業所得

- 不動産所得

- 給与所得

- 利子所得

- 配当所得

- 譲渡所得

- 一時所得

- 雑所得

確定申告の際は、XMで得た利益(雑所得)は他の総合課税対象の所得と合算する必要があり、そこから経費や控除額を差し引いて課税対象額が決定されるのです。

では、国内FXの場合の税金の計算はどのようになっているのでしょうか?

国内FXは海外FXとは違い『申告分離課税』で税金が計算されます。

海外FXは稼げば稼ぐほど税金が多くなる総合課税なのに対し、国内FXは申告分離課税なのでどれだけ稼いでも一律20.315%しか税金がかかりません。

更に、損失を3年間繰り越せるという点も国内FXの魅力です。

このように見ると、国内FXの方がいいのではないか?っと思いがちですが、ちょっと待ってください。

上の画像を見て頂くとわかるのですが、XMを含む海外FXの場合は所得が330万円未満であれば10%しか税金がかかりません。

もし、あなたがまだそこまで大きく利益を出す事ができていないのであれば国内FXより海外FXの方が税金が安いと言えるでしょう。

自分のステップに合わせて利用を検討するようにしてみてください。

XMの税金は『1月1日~12月31日』の1年間の利益額によって決まります。

| XMの税金を計算する期間 | 1月1日~12月31日 |

| 確定申告期間 | 翌年の2月16日~3月15日 |

万が一、この期間を過ぎてしまった際は、期限後申告を行うことが可能です。

しかし、期限後に申告を行った場合は無申告加算税や延滞税など追加で税金を払わなければいけなくなってしまいます。

気づいたら確定申告の時期が終わっていた…っという事がないように余裕を持って税金の計算を行いましょう。

スマホでできる!XMの確定申告のやり方をわかりやすく解説

スマホでできる!XMの確定申告のやり方をわかりやすく解説

また、確定申告が必要になる利益額は、『給与所得者』か『非給与所得者』で異なりますので、自分がどこに該当するのか確認してください。

| 給与所得者 (サラリーマン・OL・アルバイトなど) | XMを含む『給与以外の所得の合計』が 年間20万円以上 |

| 非給与所得者 (専業トレーダー・学生・個人事業主など) | XMを含む『全ての所得の合計』が 年間48万円以上 |

『所得』とは利益(収入)の事ではなく、『利益(収入)』から『必要経費』を差し引いた金額の事です。

よく勘違いしている方がいますが、XMでの利益は『ポジションを決済した時点』で確定します。

未出金でも利益として計上しなくてはいけませんので注意してください。

サラリーマンやOLなど、会社から毎月給与をもらっている方は給料以外での所得が年間20万円以上発生すると確定申告をしなければいけません。

| 確定申告が不要な場合 | 確定申告が必要な場合 |

|---|---|

| 給与所得者で給与以外の所得が20万円以下の場合 | 給与所得者で給与以外の所得が20万円以上ある場合 |

また、パートやアルバイトでも会社から給与をもらっている人は給与所得者になります。

個人事業主や専業トレーダーなど、会社に所属しておらず給与所得がない方は、XMの利益(収入)と他で得た所得の合計が年間48万円以上あると確定申告をしなくてはいけません。

| 確定申告が不要な場合 | 確定申告が必要な場合 |

|---|---|

| 給与所得者がなくXMで年間利益が48万円以下の場合 | 給与所得者がなくXMで年間48万円以上の利益を出した場合 |

また、学生や専業主婦など被扶養者の方もXMの利益(収入)と他で得た所得の合計が年間48万円以上あると確定申告をする必要がありますので覚えておきましょう。

XMの税金の計算をする際に、FXをするために使った費用は必要経費として計上する事が可能です。

XMでできる税金対策・節税対策は!?税金を抑える方法を解説

XMでできる税金対策・節税対策は!?税金を抑える方法を解説

FXをするために購入したパソコンやモニター、勉強のために購入した書籍なども必要経費となります。

- パソコンやモニター

- インターネットのサーバーやVPS代

- 自動売買ソフト(EA)の代金

- 教材費や書籍代

- FXのセミナー代や会食費

私が実際に計上している必要経費です。

この必要経費に関しては、税務署の窓口の方や税理士の先生によって考え方が異なりますので認められない場合もあるかもしれません。

万が一指摘された際は修正すれば良いので、自分がきちんと説明できるものは必要経費として計上する事をおすすめします。

領収書は確定申告の際に提出する義務はありませんが、白色申告の場合は5年、青色申告の場合は7年、保管の義務がありますので保管しておきましょう。

ここからは具体例を出してXMの税金を計算していきます。

人それぞれ計算方法が異なりますので、例として『給与所得のOLさん』の税金を計算してみました。

- 年齢 39歳(独身)

- 年収 291万円(給料)

- XMでの年間利益 100万円

年収は国税庁の年齢別年収データの女性平均を参考にしています。

ここで求めていく税金は、給与所得で291万円もらっている方がXMで年間100万円稼いだ際の所得税・住民税・復興特別所得税です。

納税額は『課税対象の所得の合計額』から割り出します。

ただし、給与には『給与所得控除』というものがあるため、会社から支給された給与全てが課税の対象ではありません。

こちらが国税庁が公開している2020年分以降の『給与所得控除』の計算表です。

| 給与等の収入金額 (源泉所得の源泉徴収票の支払い金額) | 給与所得控除額 |

| 1,625,000円まで | 55万円 |

| 1,625,001円~1,800,000円まで | 収入金額×40%-10万円 |

| 1,800,001円~3,600,000円まで | 収入金額×30%+8万円 |

| 3,600,001円~6,600,000円まで | 収入金額×20%+44万円 |

| 6,600,001円~8,500,000円まで | 収入金額×10%+110万円 |

| 8,500,001円以上 | 195万円(上限) |

こちらの計算表から、OLさんの給与の課税所得金額を求めます。

291万円(給与所得)-(291×30%+8万円)=195万7千円

(給与所得控除後の)195万7千円+(XMの利益)100万円=295万7千円

OLさんの課税所得金額は『295万7千円』となります。

続けて、この金額からOLさんの所得税・住民税・復興特別所得税の3つの税金を計算していきますね。

所得税の計算は「課税所得×税率-控除額」で算出することができます。

こちらが国税庁が公開している2015年分以降の『所得税』の計算表です。

| 課税される所得金額 | 税率 | 控除額 |

| 1,000円~1,949,000円まで | 5% | 0円 |

| 1,950,000円~3,299,000円まで | 10% | 97,500円 |

| 3,300,000円~6,949,000円まで | 20% | 427,500円 |

| 6,950,000円~8,999,000円まで | 23% | 636,000円 |

| 9,000,000円~17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円~39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

上の項目でOLさんの課税所得は『295万7千円』とお伝えしました。

所得税を計算するに辺り、他に加味しないといけないのが『15個の所得控除』になります。(2023年現在)

- 雑損控除

- 医療費控除

- 社会保険料控除

- 小規模企業共済等掛金控除

- 生命保険料控除

- 地震保険料控除

- 寄附金控除

- 障害者控除

- 寡婦控除

- ひとり親控除

- 勤労学生控除

- 配偶者控除

- 配偶者特別控除

- 扶養控除

- 基礎控除

非常に沢山の控除がありますね。

この表の中の一番下の『基礎控除』とは納税者の生活に必要な部分には税金を課さないようにするために設けられた控除の事です。

恐らく多くの方が受けられる控除になると思います。

納税者本人の合計所得金額が2,400万円以下の最大控除額は48万円

一定額の所得に達しなければ48万円の控除を受ける事が可能です。

他の控除に関しては人それぞれ大きく異なりますので、ここでは一旦社会保険控除を30万円と仮定して計算をしていきたいと思います。

ここでもう一度OLさんの税金について整理してみましょう。

- 課税所得金額は 295万7千円

- 課税される所得金額から税率は10%、控除額は97,500円

- 基礎控除は 48万円

- 社会保険控除は 30万円

OLさんの所得税を求める前に、まずは課税所得金額から『基礎控除』と『社会保険控除』を引きます。

295万7千円-(基礎控除)48万円-(社会保険控除)30万円=217万7千円

次に税率は10%、控除額97,500円を元に計算をします。

217万7千円×(税率)10%-(控除額)97,500円=120,200円

OLさんの所得税は12万200円となります。

次に住民税の計算をしていきます。

住民税とは所得税などの国の税金とは別に、自分が居住する地域に支払う地方税の事です。

『市区町村民税』と『都道府県民税』の2つをまとめて『住民税』として納める必要があります。

実はこの住民税は住んでいる地域によって金額が若干異なります。

住民税の算出方法はこちらです。

- 市区町村民税:課税所得×6%+均等割額-調整控除額(地域で異なる)

- 都道府県民税:課税所得×4%+均等割額-調整控除額(地域で異なる)

また、住民税にも所得税同様『基礎控除』が適用されるのですが、所得税と金額が異なります。

所得税の基礎控除⇒48万円

住民税の基礎控除⇒43万円

所得税より5万円少なくなるので、課税所得の金額に注意が必要です。

また、地域によって異なる均等割額は総務省が通常5,000円と発表しており、東京都練馬区がちょうど5,000円の為そちらをモデルに算出します。

調整控除額の算出方法はこちらです。

| 合計課税所得金額 | 控除額 |

| 200万円以下 | (イ) 人的控除額の差の合計額 (ロ) 住民税の合計課税所得金額※ のいずれか少ない額の5% (特別区民税3%、都民税2%) |

| 200万円超 | (イ) {人的控除額の差の合計額 - (住民税の合計課税所得金額※-200万円)} の5%(特別区民税3%、都民税2%) ただし、この金額が2,500円未満の場合は、2,500円。 |

OLさんの課税所得は295万7千円ですので、基礎控除は43万円で、人的控除額の差は5万円です。

{(人的控除額の差の合計額)5万円 - (住民税の合計課税所得金額)295万7千円-200万円)}×5%=-45,350円

この金額が2,500円未満の場合は、2,500円となっているので、調整控除額は2,500円となります。

ここでもう一度OLさんの住民税の計算について整理してみましょう。

- 課税所得金額は295万7千円

- 住民税の基礎控除は43万円

- 社会保険控除は30万円

- 市区町村民税と都道府県民税を合わせて税率は10%

- 均等割は5,000円

- 調整控除額は2,500円

まずは住民税を求めるための課税所得合計を求めます。

やり方は所得税の時と同じです。

295万7千円-(基礎控除)43万円-(社会保険控除)30万円=222万7千円

222万7千円×(税率)10%-(均等割)5,000円-(調整控除)2,500円=215,200円

OLさんの住民税は21万5,200円となります。

復興特別所得税とは、2011年3月に発生した東日本大震災による被災地復興の財源確保のために新設された税金です。

この税金の算出方法はとても簡単で所得税額の2.1%で求める事ができます。

(所得税)120,200円×2.1%=2,524円

OLさんの復興特別所得税は2,524円となります。

ここまでXMでOLさんが利益を上げた際の税金を計算してきました。

- 所得税 12万200円

- 住民税 21万5,200円

- 復興特別所得税 2,524円

合計 337,924円

OLさんが納める税金は33万7,924円です。

ただし、給与所得の方は年度末に年末調整を受けているので、すでに収めた税金分は減額してくれます。

また、地方税は確定申告後に納付書が届きますのでそちらで納付しましょう。

今回は独身のOLさんの確定申告を一例として挙げましたが、パートナーがいる方やお子さんがいる方は控除額も多くなると思います。

計算方法の具体例を見ながら自分に当てはめてXMの税金の計算をしてみてください。

ここからはXMの税金関連でよくある疑問をまとめていきます。

XMの税金の計算をする時にボーナスの扱いに困る方が多くみられます。

XMでもらえる入金ボーナスや口座開設ボーナスは利益ではありませんので税金の計算に入れなくて大丈夫です。

ただし、ボーナスを使ってXMで得た利益は税金の計算に入れる必要があるので利益分のみ計上しましょう。

また、XMPに関しては現金化した時点で課税の対象となってしまいますので注意してください。

XMのボーナスキャンペーンをわかりやすく解説【2024年最新版】

XMのボーナスキャンペーンをわかりやすく解説【2024年最新版】 XMで取引をする際にTariTariやマネチャのキャッシュバックを受け取る方もいると思います。

キャッシュバックサイトを経由してもらえるキャッシュバックも当然所得です。

必ず確定申告の際に計上しましょう。

XMで出た利益は、MT4・MT5で確認可能です。

MT4・MT5のぞれぞれにログインをして、損益報告書をダウンロードしましょう。

損益報告書のダウンロード方法は、以下の記事を参考にしてみてください。

【スマホ対応】XMの年間取引報告書の見方とダウンロード方法

【スマホ対応】XMの年間取引報告書の見方とダウンロード方法 副業禁止の会社に勤めている給与所得の方がよく不安に思うのがこちらです。

FXを副業としてみなすかどうかは人それぞれですが、たとえ副業ではないとしても会社と別で確定申告をする事に後ろめたい思いをする方もいると思います。

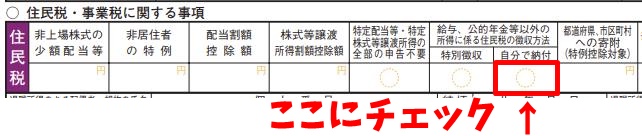

会社に副業がバレるのは、確定申告をする事によって住民税が多くなり会社の給料の計算と合わなくなるためです。

ですので、会社にバレたくない方は確定申告の際に住民税に関する事項の箇所を『自分で納付』にする事をおすすめします。

XMの税金の計算についてまとめてきました。

正しい知識があれば、難しそうに見える税金もとっても簡単に計算する事ができます。

参考にして、XMの税金を計算してみてください。